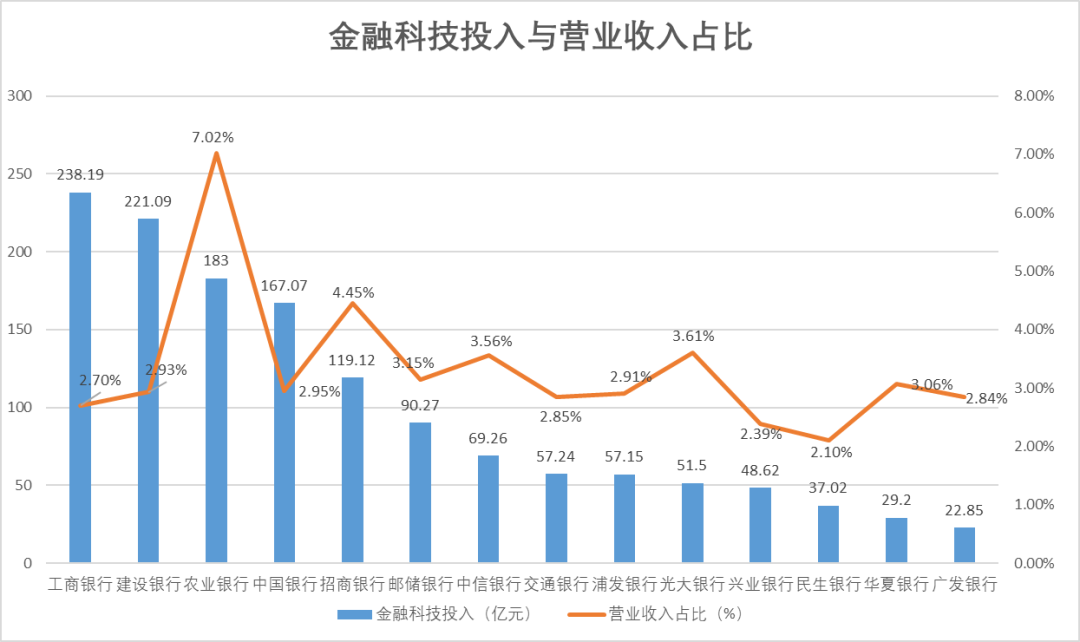

如图所示,2020年,国有大行和部分全国股份制银行科技投入占比大多介于2%至7%之间。六大国有银行的信息科技投入合计约957亿元,同比增长33%,约占全国银行科技投入的半壁江山。工农中建招五家银行投入较高,均超百亿。其中,工商银行投入总额最高,达到238亿元,农业银行占比最高,达到7.02%。在全国股份制银行中,招商银行2020年科技投入119.12亿元,占营业收入4.45%。平安银行未公布具体数据,但年报显示科技投入同比增长33.9%。

从“千人千面”的智能营销到便捷的智能客服,从“火眼金睛”的智能风控到可靠的智能投顾,AI为用户体验提升提供了新路径,为业务发展创造了新机遇。

全面建成自主可控、同业领先的企业级人工智能技术体系,打造“看、听、想、说、做”五大人工智能核心能力,建成一站式AI建模工作站,利用人脸、声纹、虹膜等多种生物特征识别能力,实现机器学习、OCR(光学字符识别)、RPA(机器人流程自动化)、知识图谱等主流人工智能技术的广泛应用。

运用声纹识别、自然语言处理等技术,提升人工智能平台感知能力;探索知识图谱、自动化机器学习等技术,提升人工智能平台思维能力。推进智能掌银建设,MAU(月活用户数)超过1亿户。

运用大数据和人工智能技术,大力拓展上市服务、证券销售、财富管理等应用场景,丰富 APP 客户端等平台线上业务办理功能,推进机器人流程自动化等金融科技应用,经纪业务保持稳定增长。

以AIBank为核心,采取“人+机”的服务模式,打造AI客户经理队伍、“AI+T(远程座席)+Offline(线下队伍)”的人机协同服务新模式,推出“轻型化、社区化、智能化、多元化”的零售新门店。

在人工智能领域已完成智能语音、生物识别、图像识别三大能力体系构建,形成主动用户触达、用户服务、后台运营多层次、多领域智能化场景应用。语音机器人业务占信用卡客服语音话务比重达51.22%,同比提升44.36%,客户问题自助解决率提升10.36%,节约100位人工坐席的工作量。智能催收外呼机器人回款率已相当于原外包催收人工坐席九成,报告期末服务能力相当于200位人工坐席产能。

加速平台金融赋能,持续完善生态银行体系,打造线上智慧物业平台,深耕旅游出行、房地产物业、智慧人力等生态圈,提升生态获客能力。

不可篡改、可追溯、公开透明等特点使得区块链可以为金融服务提供可信环境、有力保障,从而使其成为银行业瞩目的新技术之一。目前,一些银行正打造区块链相关平台,积累技术与业务经验,寻求大范围应用推广的机会。

融合150余项技术突破,提交120余项专利申请,取得工业和信息化部“可信区块链”专项评测全项认证,获得国家密码管理局颁发的安全评测证书,完成国家网信办备案。先后在慈善资金、医疗服务、工程建设、银行函证等多个领域进行了场景落地,直连服务机构超1,000家。

基于区块链技术优化养老金业务流程,缩短业务处理时长。推进区块链BaaS(Blockchain as a Service)平台建设,制定建设规划。

大力推动区块链等前沿技术应用和推广,成功办理上海票据交易所跨境人民币贸易融资转让服务平台全球首单业务、全国区块链跨境电子提单信用证。

推出BCTrade区块链贸易金融平台,交易量超7,000亿元,加盟同业75家。BCTrade2.0区块链贸易金融平台新增再保理功能,商业保理公司可上链交易;由建信金融科技提供运维服务;与银行业协会、同业等推进跨链合作。

为银租设备贷业务超9,000台设备提供区块链数据存证、溯源、防篡改服务,并与地方税务局合作共建产业税务联盟链,有效降低企业办税成本和贸易融资风险;此外,平安银行区块链BaaS平台通过第三方检测机构检测,成为央行金融分布式账本相关标准认证的平台之一。

海量金融数据的储存与管理,以及众多系统服务的部署与连接,已经成为银行业面临的技术挑战之一。云计算可以充当内部传输通道的角色,并助推内外资源整合,加速信息处理。

全面建成“核心业务系统+开放式生态系统”的新型IT架构。同业首家建成完整覆盖分布式技术主要领域的分布式技术平台,日均服务调用量近60亿次。基于“云计算+分布式”开放平台架构体系构建起包括核心业务基础支撑框架、账户体系、产品服务在内的开放平台核心银行系统,完成核心系统中最关键和数据量最大的借记卡账户下移主机。

基础云平台(IaaS)基本建成,高效提供基础软硬件云服务,实现“分钟”级资源交付;应用云平台(PaaS)扩大推广范围。加快核心系统向分布式架构转型,完成分布式核心工程总控、运营和电子银行客户信息等关键基础应用下移至开放平台。在核心系统交易峰值日,分布式核心系统承接了61%的交易量。

建设企业级分布式PaaS云平台,全新规划IT 架构,上线RPA 智能机器人支持多个业务流程自动化。开发安沃分布式数据库系统(Ever DB),统一监控管理平台、容量管理系统。

推动数据中心向云计算中心转型。持续推进技术中台建设,完善API (应用程序编程接口)应用市场治理机制,改善API应用市场用户体验。完善数据中台框架建设加强数据治理。

完成全行分布式技术架构转型,上线“分布式银行核心系统,实现核心系统的全面自主可控,采用客户无感的联机动态迁移方式。

基于国产芯片架构,建设从底层芯片到应用生态的全栈式自主可控云平台建设。推进多活云数据中心建设,重要系统整体可用率保持100%。按照“多活”架构规划,更好应对互联网突发式的业务访问需求提高基础运营和业务连续性水平,提升科技自主掌控能力。

采用分布式、微服务、容器化全新架构持续提升电子商城、“e家银”等系列新零售平台,打造“零售综合金融服务平台”,实现与电商、医疗健康、政府机构、社区物业等场景的跨界合作。

无风控,不金融。目前大数据的相关应用,已经成为银行业风控的重要基础。银行通过大数据建模、分析,实现精确评估、预测,强化风险控制能力,提高金融服务效率。

全年大数据平台数据入库数据表10,200 张,截止2020 年末有效数据总量超过10PB。数据分析挖掘平台提供一站式数据建模服务,数据智能服务平台为用户提供智能查询、报表指标等功能。通过分析用户数据,掌银自助注册成功率大幅提升。

借助互联网与大数据技术,依托风控模型策略对小微企业进行综合评价,实现客户申请、审查审批、提款还款等在线服务。

以“数据+模型”应用审批驱动新型民生民易贷及合作贷款业务发展,多渠道拓展整合合规有效的外部数据,搭建自主风控模型和策略体系,完成新型民生民易贷决策框架优化上线,并开发上线消贷营销模型,建立细分客群差异化管理体系。

通过“数据+模型”还原中小制造企业真实经营状况,借助物联网、大数据等科技手段着力构建风控模型,创新线上化、数据化、标准化的信用贷款产品,加大对中小制造企业信用贷款支持力度。

借助物联网,银行可以构建以物为征信因素的业务体系,推动供应链与产业链信息化,完善风控产品设计。同时,银行还可以实现对客户各类经济活动的精准掌握,活化运用数据资产,为产品针对性创新与精准化推广创造条件。

推出“福包”和“祝福金卡”,以实物定制化产品为抓手与 26 家地方政府建立合作关系,推动实物贵金属营销。推动线上线下、行内行外多渠道融合发展,探索建设实物黄金物联网平台。

物联专网建设完成试点,物联平台接入物联终端超20万,赋能智慧安防、5G+智能银行、建行裕农通等15个物联应用,物联生态初具规模。

依托于物联网等技术,邮储银行加强与国内龙头企业合作,依靠银企链接平台为其提供“科技+金融+物流+电商”的一揽子服务。

充分运用平安银行“星云物联网平台”数据,依托“平安好链平台”,持续创新迭代融资产品及模式,拓展供应链金融服务范围,通过线上化、模型化和自动化,批量为中小微企业提供融资服务,助力中小企业解决融资难、融资贵问题,重塑供应链金融品牌。

与感知集团成立物联网联合研究实验室,加快物联网与金融服务的融合创新,自主设计数据采集、上链、建模、对外服务体系,研发物联感知平台,创新以物权管控和生产经营动态监测为核心的风险管理模式,构建基于“物” 的数字世界客观征信,重塑风险控制能力。

金融安全事关国家安全,金融发展有利经济发展。在经济社会数字化升级加速的今天,科技革命和产业变革不断加速,科技与经济社会各领域协同发展,以科技创新转换发展动力成为实现高质量发展的必由之路。银行业对金融科技的需求也将更为迫切,可以预见,2000亿的投入远非峰值。银行业运用人工智能、区块链、云计算、大数据、物联网等技术赋能业务发展、保障经营安全的举措将会更加丰富,让我们拭目以待。

相关推荐